在刚刚收官的五一假期,“淄博烧烤”不仅火热出圈,更是烧到了A股投资领域。除了“小串+小饼+小葱”的组合外,同样扎根山东的嘉华股份也对外表态,公司大豆蛋白等产品可用于加工烧烤食材。

嘉华股份身处的大豆蛋白行业,在我国起步虽较晚,但随着植物蛋白应用市场扩大也在近年来掀起投资热潮。无独有偶,同样从事大豆蛋白系列产品的研发、生产和销售的宁波索宝蛋白科技股份有限公司(以下简称为“索宝股份”),正在向资本市场发起冲击。

(资料图片仅供参考)

(资料图片仅供参考)

原材料持续涨价下,毛利率三连跌

索宝股份主营大豆蛋白系列产品的研发、生产和销售,所生产的大豆分离蛋白、大豆浓缩蛋白、组织化蛋白及非转基因大豆油等,被广泛地作为配料或主料应用于植物肉、休闲食品、植物蛋白饮品、保健品、宠物食品中,公司客户包括三全食品(002216)、海底捞、盐津铺子(002847)、鲁花集团等。

2019年至2022年上半年(以下简称为“报告期内”),索宝股份分别实现营业收入10.63亿元、12.79亿元、15.86亿元、9.02亿元,分别实现归属净利润6599.05万元、9774.51万元、1.24亿元、8510.1万元。

图源:招股书

尽管业绩连年增长,但索宝股份也面临着毛利率不断下滑的窘境。报告期内由于成本端承压,该公司主营业务毛利率分别为16.18%、14.4%、13.83%、13.99%,3年间下滑了约3个百分点。

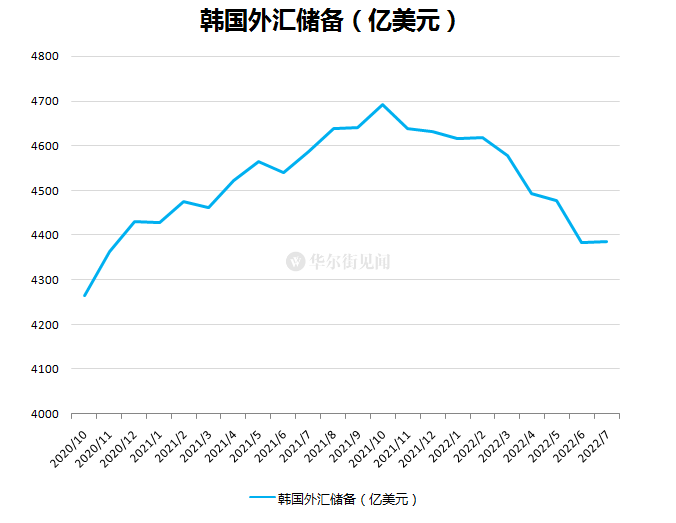

非转基因大豆作为索宝股份大豆蛋白产品的主要原材料,常年占生产成本的比例超过9成。2019年至2021年,索宝股份非转基因大豆采购均价分别为3789.94元/吨、4788.81元/吨、5725.64元/吨,2020年、2021年均价涨幅分别为26.36%、19.56%。甚至到了2022年上半年,非转基因大豆采购均价继续升高至6250.28元/吨。换言之,上游非转基因大豆的价格波动,将直接影响索宝股份效益。

图源:招股书

地位和研发能力几何?主板上市或生悬念

2023年3月,索宝股份更新了招股书,实现从审核制到全面注册制的平移。但随着2月注册制全面实施,该公司沪市主板上市或产生悬念。

根据证监会发布的“全面实行股票发行注册制投教问答”,改革后主板要突出大盘蓝筹特色,重点支持业务模式成熟、经营业绩稳定、规模较大、具有行业代表性的优质企业。设置多元包容的上市条件,与创业板、科创板拉开距离。

此前一直有消息传出,证监会明确对主板申报企业的行业要求,对禁止、限制、允许和支持上市类别划线,其中,包括食品、家具、家电等在内的传统行业上市受限,并指出,“合理引导中介机构仅推荐(受限行业)其中研发能力强、行业地位突出的企业”。

以此为参照标准,索宝股份在行业地位、研发能力等指标上恐仍留有市场质疑空间。

行业地位方面,根据中国食品土畜进出口商会大豆蛋白分会调研情况,我国大豆蛋白加工行业主要的生产企业近20家,年产能约80万吨,产能主要集中在山东省境内,按照大豆蛋白年销量排在行业前列的生产商有临沂山松生物制品有限公司、山东禹王生态食业有限公司、山东御馨生物科技股份有限公司(香驰控股旗下企业)、嘉华股份及索宝股份。

另据中国食品土畜进出口商会大豆蛋白分会调研,前四家便占据全部市场份额约60%以上,而索宝股份大豆蛋白的销售规模约占国内大豆蛋白厂商销售规模的10%左右。那么,在行业集中度较高的大豆蛋白领域,市场份额仅占一成的索宝股份又是否真正具备行业代表性呢?

招股书中,索宝股份则从大豆蛋白相关产品的技术、生产工艺等方面进行阐述,认为公司具有行业代表性。至于技术、工艺,又往往与研发水平挂钩。

但招股书同样显示,报告期内,索宝股份研发费用分别为788.64万元、1114.63万元、1239.05万元、683.89万元,据此计算研发费用率分别为0.74%、0.87%、0.78%、0.76%,明显低于同行业可比公司研发费用率均值1.18%、1.28%、1.62%、1.25%。

图源:招股书

募资加码植物肉,上市后表现亦留悬念

此次IPO,索宝股份计划募资5.55亿元,其中,1.2亿元用于“3万吨大豆组织拉丝蛋白生产线建设项目”,1.2亿元用于“5000吨大豆颗粒蛋白生产线建设项目”,1.45亿元用于“75T中温中压高效煤粉锅炉项目”,1.7亿元用于补充流动资金。

图源:招股书

所谓的大豆组织拉丝蛋白,可用于肉制品、素食、植物肉等多个领域。而近年来植物肉市场不断扩大带来的需求,成为了索宝股份募资加码该领域的支撑依据。但从市场先行者表现看,从国外到国内的植物肉明星企业均已遭遇股价、业绩“双杀”。

有“人造肉第一股”之称的Beyond Meat于2019年5月上市首日时股价暴涨163%,报收65.75美元,同年7月中旬触及高点239.71美元,其背后也不乏比尔盖茨、莱昂纳多、Jessica Chastain等好莱坞明星以及知名投资者的身影。但如今,Beyond Meat早已风光不再,股价一路跌至最新的约12美元,仅为高点的1/20,并且一直处于亏损状态,2022年归母净利润亏损3.66亿美元,同比下滑超100%。

无独有偶,在A股,基于豌豆蛋白布局植物肉的双塔食品(002481)在2022年亦由盈转亏,亏损并持续到了2023年一季度。从最新财报看,植物蛋白肉对双塔食品的业绩贡献还非常小,并未单列。股价方面,在借助植物肉市场热度“身价”暴涨后,双塔食品如今的股价也一路走低。

2022年11月,双塔食品董事长杨君敏如是坦言:“受海外市场需求变化影响,植物肉市场遇冷,对公司近期豌豆蛋白出口业务确实有一定影响。”

再回到索宝股份,在近年来公司旗下全线产品产能利用率均未饱和的情况下,此番又欲借助IPO募资逆势加码植物肉领域。索宝股份为什么如此坚定看好植物肉市场?新增产能能否消化以及未来能否真正带来业绩增长?恐也将是留给市场的又一大悬念。

图源:招股书

关键词: